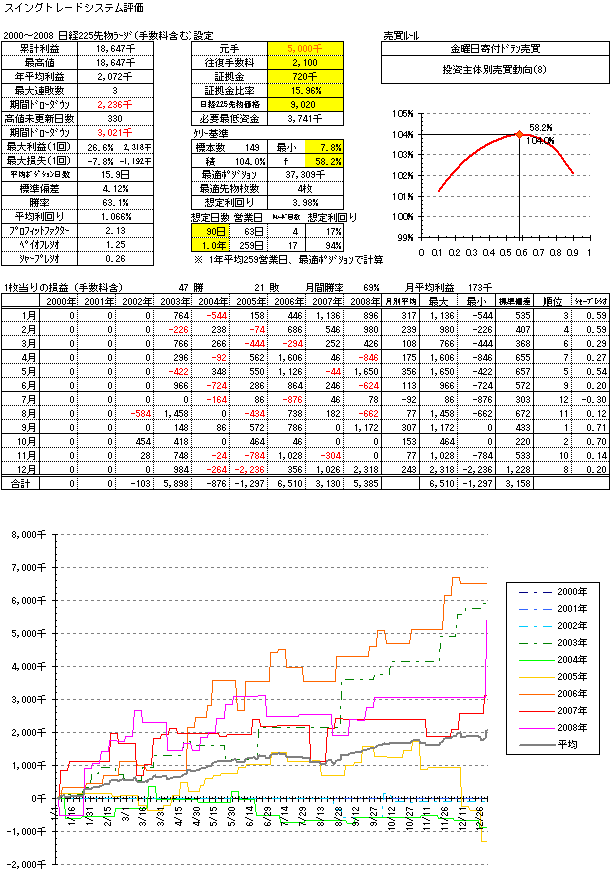

投資主体別売買動向3 6/30

投資主体別売買動向のデータを使ったシステムトレードのバックテストです。

条件は金曜の寄付でポジションを取り翌週の金曜寄付でドテンするシステムです。ただし、サインが同一方向の場合はポジション継続で新たな売買はなしです。限月の違いによる価格差は考慮していません。月別損益には含み損益は考慮していません。

予想以上に成績いいです。はっきりいって単純なDOW騰落の逆張りシステムよりも利益はいいです。

特徴として平均ポジション日数が3週間とかなり長め。標準偏差も大きくなっています。ただ、最大利益に比べて最大損失は7.8%と押さえています。とはいえ株価10,000円で7.8%の損失をくらうと-780円(-78万)なので保証金はほぼ全額ふっとんでますが(^^;

あと勝率も63%と高めです。

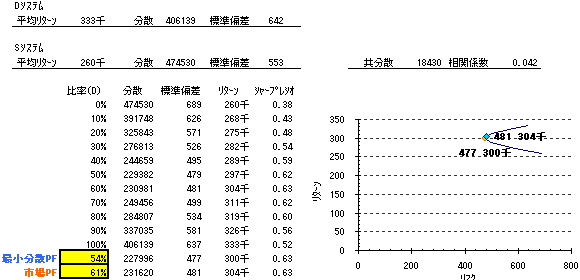

しかし、真価はなんといってもポートフォリオ理論で発揮されています。

月ベースで含み損益は考慮せずなので、結果をうのみにはできませんが、現在使用中のデイトレードシステムとの相関係数はわずか0.042!

相関は全くないといえるレベルです。2つのシステムを市場ポートフォリオで組合わせた場合のシャープレシオは0.63。個別の場合に比べて大きく向上しています。単体での成績は実践で使えるほどではないにしろ、これまでのシステムと組合わせれば十分使えるレベルです。

dialyに戻る

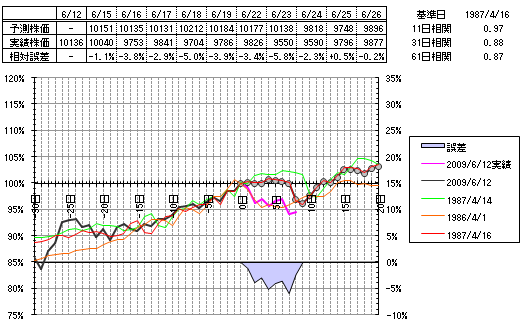

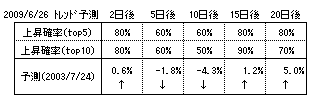

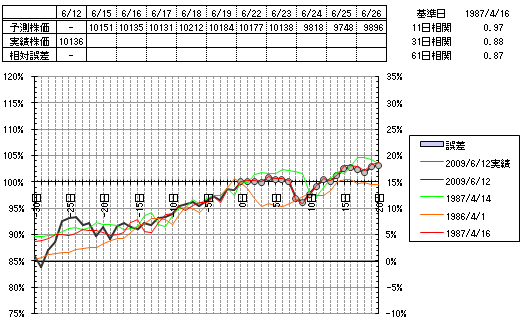

相似法 6/28

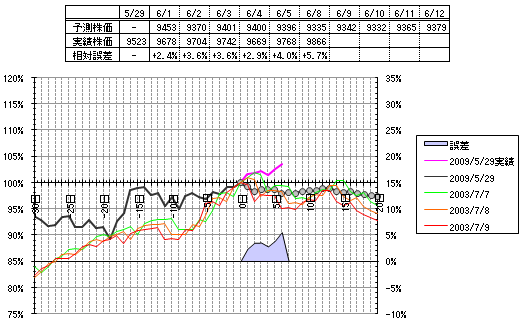

1週間飛ばして基準日6/12のその後。

はっきりいっていまいち。でも、11日相関係数ランキングで2番目の1986/4/1(橙色)とは非常に良く似た動きです。

この差はどこからくるんだろ?標準偏差や乖離率といった一般的な指標から判断はできませんでした。新しいアイデアが生まれたら精度が上げれるのかそれとも見果てぬ夢なのか?難しいとこです。

個人的には短期での相似法予測には限界を感じているので週足ベースに切り替えるか悩んでるとこですが、、、

続いて今週の予測。

今回も上位3つはバラバラ。6/13の予想で非常に近い動きをした1986/4が今回も2番目にランクイン。

短期的には、ばらついてもどれも後半の株価は堅調。上位10日のデータも確認したところやはり上昇が目立ちますね。

まだしばらくは大崩れしなさそうです。

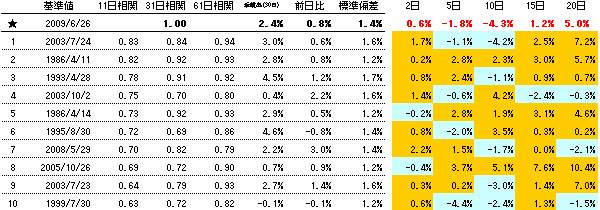

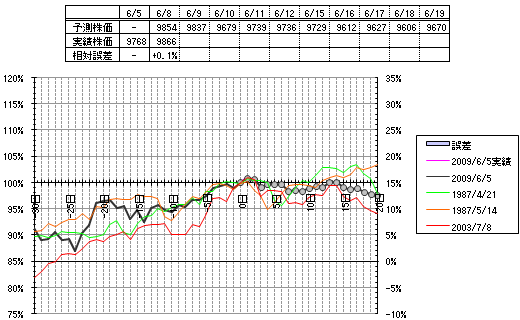

相似法 6/14

基準日6/5のその後。

相関係数が高かったわりに期待外れの結果。地合いは過熱感ありありですが強いものですね(^^;

相関係数はさらに上昇。11日相関係数が0.97とかなりの高さ。上位3種をみたところ5%程度おすことはあっても大崩れしてないんですよね。意外にも。さてはて今回はどうなる?

今回から標準偏差のフィルターを全体から近い順に25%で固定できるように改良。今までは若干手動設定で裁量の部分があったので。ただ若干重くなったけどやむなし。現在の容量は5.4MB。34年間のデータと移動平均線(乖離率)、標準偏差、相関係数3種類を関数で任意に設定できるようにしているため重いがこれでもかなり軽量化したほう。マクロを使えば軽くなるけど現状では必要性を感じるほどではなし。

デイトレードシステム 6/11

新しいエッジのアイデアもないのでシステムを見直し中。

現状、標準偏差は採り入れていないんですが個人的標準偏差は相場の状態を示すいい指標だと思っています。

採用していない理由は単純にエッジが見出せなかっただけなんですが(^^;

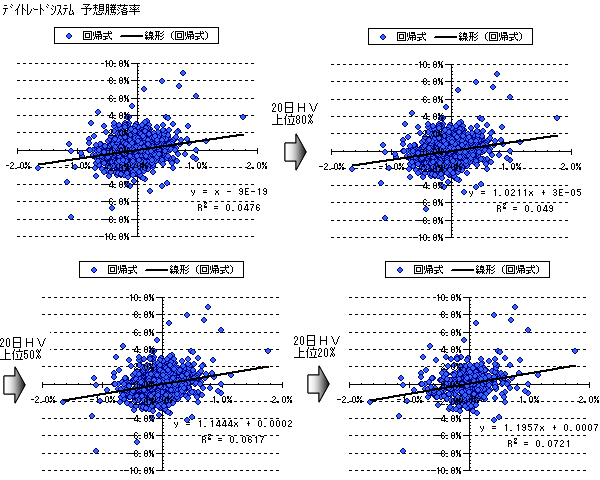

ただ有効なエッジは今のとこ存在しないけど、下の散布図みれば明らかなように20日標準偏差(20日HV)のフィルターは明らか効果あります。(僕のシステムでは)

ちなみに散布図のXはデイトレードシステムで使っている回帰式で求めれれた予想騰落率、Yは実際の騰落率です。下図からHVのフィルターを厳しくするほど決定係数が向上しているのがわかります。

R2の推移。フィルターなし 0.0476→0.049→0.0617→0.0721 HV上位20%

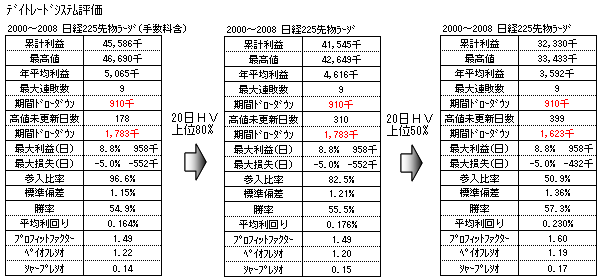

次に成績の推移も載せます。参入比率を50%まで絞ると勝率が54.9%→57.3%

平均利回りが0.164%→0.230%に改善しています。一方、参入比率は半分になるので累計利益は減少しています。

ただ、このフィルターには問題があります。2007年のような超小動きの相場だと大半がトレードしないになってしまいます。また、ボラティリティが大きいときにトレードするようになるのでシステムが機能しなくなった時が怖い(^^;

ということで単純に標準偏差でフィルターをかけるのは危険ってことになりますね。かといって無視してしまうには勿体無いので回帰分析のさいに他の変数にかけたりといろいろと試してみたんですが、、、今のとこいい活用方法はないみたいです。

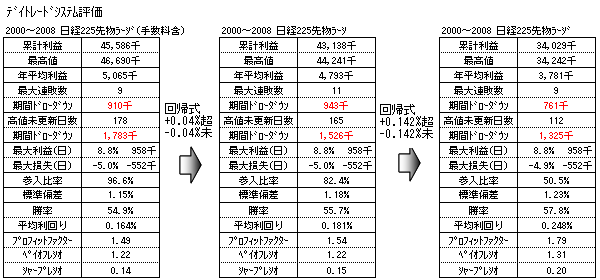

あと単純なフィルターなら回帰式の結果による条件の方がまだ優秀です。

参考までに載せますが、参入比率がほぼ同じでも成績は若干いいです。

特にシャープレシオなどリスクが評価に含まれる指標に差がでますね。これは回帰分析の特徴であり利点。

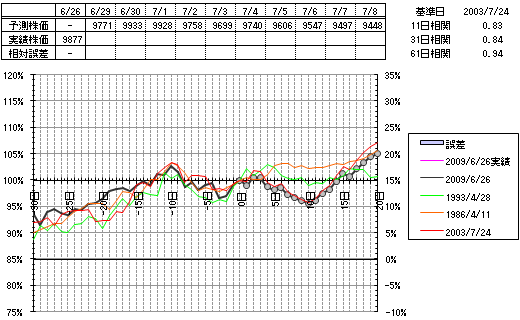

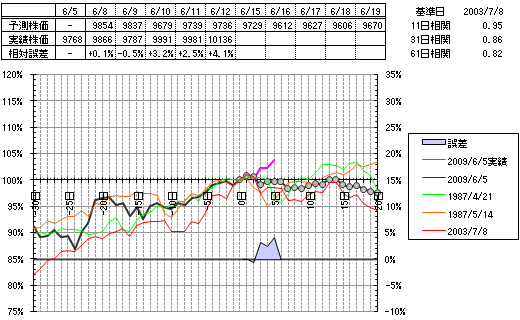

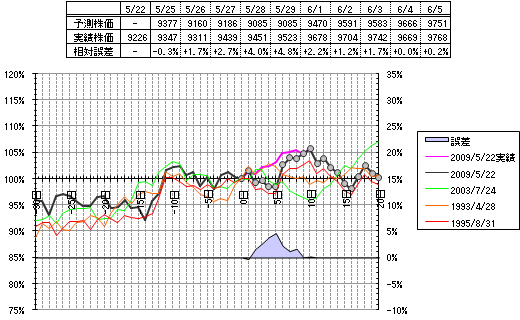

相似法 6/8

基準日5/22のその後。

続いて基準日5/29の予想。

相関係数が低かったのでまあこんなものか。

1日遅れのデータなので説得力弱いけど素晴らしい精度だ。いちようフィルター条件は同じ。

ただ11日相関係数が0.95とかなりの高さ。ちなみに31日は0.86、61日は0.82。あと上位から10番目でも相関係数が0.93あるのでどれが最適か判断しにくいですが(^^;

上位10の動きをみていると5日後は80%の基準日で下げてます。幅は+1.5%〜-5.0%。それから先はまちまちですがこれまでの傾向からすれば週末にかけては軟調ってことになりますね。

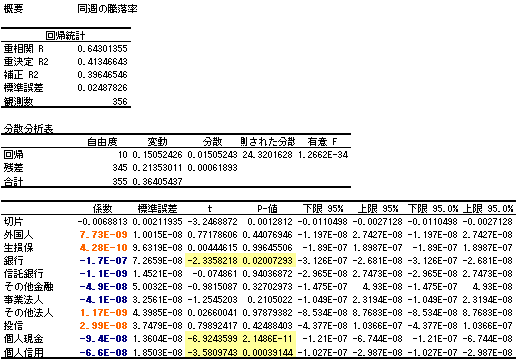

投資主体別売買動向2 6/4

前回の続き。

投資主体別売買動向は、木曜日に先週の動向が発表されるため、データをもとに売買できるのは金曜日以降になります。しかし、ここではバックテストの計算が楽なその翌週の日経平均株価の週間騰落率を利用することにしました。

つまり第1週の動向発表が第2週の木曜日なので、売買は翌金曜日の大引けに行い第3週の金曜日の大引けで手仕舞いとなります。これだと実際に売買する際(ETF、先物)のスリッページも比較的小さいと思います。

最初は前回の詳細。説明変数を投資主体の詳細、非説明変数を同週の騰落率として回帰分析したものです。

詳細分類(同週騰落率) 詳細分類(同週騰落率)

前回同様、個人投資家が機動的に逆張りで行動しているのがよくわかります。特に現物の方がより傾向が出ているみたい。信用での逆張りは投げが出るから低いのかな。

続いて実際に使える翌々週の騰落率を被説明変数にして分析。

詳細分類(翌々週騰落率) 詳細分類(翌々週騰落率)

どれもP-値が大きく回帰分析する意味があるのか微妙ですね。

回帰式として成り立つかどうかは別にして、個人はここでも係数がマイナス。この場合は2週間前のポジションが含み損を抱えていることになります(^^;

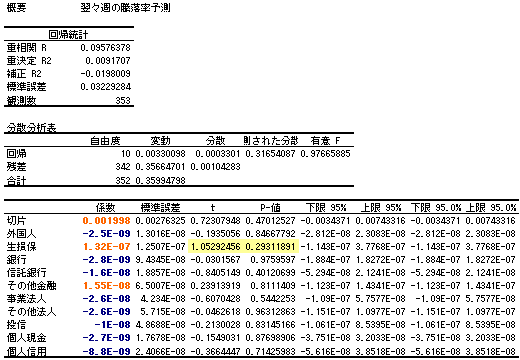

とりあえず求めた回帰式を使いバックテスト。条件は回帰式が0より大きいとき買い、0より小さいとき売りとします。

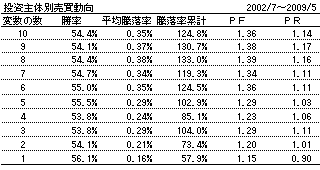

これを説明変数10個の条件からからP-値の大きい順に減らしていき結果を整理したのが下表。

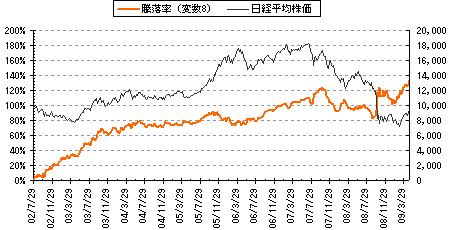

さらにこのなかで最も累計の大きい変数8のときの騰落率累計の推移グラフも載せます。

週ベースで売買しているので日経平均が動かないときは損益も横ばい傾向。つまりBOXでは使えないシステムみたいです

利益は単純計算で年20%程度。なので手数料比率の高くなるETFだと少し厳しいかも。先物だと株価1万円として1週間の利益が1枚当り38,000円。手数料は往復2,000円未満が多いから、利益を年換算すれば(38000−2000)×50週=180万円となるので悪くない。証拠金は50万程度だしね。

さらに、売買を日ベースで調整して最適化しポートフォリオ理論を使い補助システムとして運用すれば結構いけるかも。これはまた試してみよう。なんにせよシステムの多様化は安定的に資産を増やすうえでの必須だからね。

|